Сегодня мы подготовили статью на тему: «проверьте, какие уведомления нужно подать в налоговую инспекцию до конца декабря», а Анатолий Беляков подскажет вам нюансы и прокомментирует основные ошибки.

- Проверьте, какие уведомления нужно подать в налоговую инспекцию до конца декабря

- Заявление о переходе на ежемесячные авансы по фактической прибыли

- Уведомление о смене объекта налогообложения на УСН

- Сообщение о земельных участках, недвижимости и транспортных средствах ИП

- Какие вычеты и по каким налогам доступны по месту работы?

- Бланк заявления для получения уведомления, подтверждающего право на имущественный или социальный вычет

- Как выглядит уведомление налогового органа на вычет?

- Какое заявление принести в бухгалтерию и когда нужно повторное получение уведомления на вычет?

- Можно ли получить у работодателя вычет по расходам в пользу детей?

- Уведомление (извещение) налогового органа – когда и о чем надо сообщать в ФНС

- О чем физлицо обязано уведомлять налоговую инспекцию

- Уведомление налогового органа о наличии объектов недвижимого имущества и (или) транспортных средств

- Уведомление налоговой инспекции об участии в иностранных организациях, об учреждении иностранных структур без образования юридического лица, о контролируемых иностранных организациях

- Уведомление ФНС об открытии (закрытии) счетов в зарубежных иностранных банках

- Отчет о движении средств по зарубежным счетам в банках

- Сообщите в ИФНС о транспорте и имуществе, «забытом» налоговиками

- Рассказываем, что делать, если не пришло налоговое уведомление на имущество | 01.11.2017

- Никакой вам репки. Почему в России больше не будет дачников, зато будут новые налоги

- В Нижнем Тагиле пенсионерку по ошибке обложили крупным налогом

- Нет колбасы, ешьте пирожные. Правительство снова хочет посадить россиян на сухой паек

- 1. На страже материнства. В России расширят возможности использования маткапитала

- 2. Топят с разреза: грандиозные долги по коммуналке оставили Еврейскую автономную область без угля

- 3. Борьба за пенсию. Почему Правительству и Госдуме придется вернуться к обсуждению пенсионной реформы

- 4. Как страховщики ОСАГО издеваются над автомобилистами

- 5. Красноярск нищает: депутат Горсовета требует оставлять региону больше налогов

- 6. Руки опускаются: программа поддержки личных подсобных хозяйств превратилась в издевательство над кубанцами

- 7. 500 рассерженных граждан: Чувашия протестует против повышения тарифов на вывоз мусора

- 8. Будущий кандидат в губернаторы Курганской области назвал катастрофической ситуацию в здравоохранении

- 9. Пора спасать моногорода: ростовские эсеры предложили в два раза увеличить расходы на социалку

- 10. Главный эсер Бурятии: на место Медведева можно найти более эффективного премьера

- 1. В Рязанской области установщик пластиковых окон взял предоплату с клиента и пропал

- 2. «Неча шляться». В Кировской области чиновники отменили автобусное сообщение между селом Быково и райцентром

- 3. В Смоленске ПФР отказал студенту в пособии по потере кормильца

- 4. В Великом Новгороде Центр справедливости помог пенсионеру получить звание «Ветеран труда»

- 5. В Барнауле ЖЭК привлекли к административной ответственности за затягивание ремонта

- 6. Нет оформления – нет зарплаты. В Хабаровске работодатель не выплатил уборщице 30 000 рублей

- 7. Никакой вам репки. Почему в России больше не будет дачников, зато будут новые налоги

- 8. Центр справедливости помог жительнице Тюмени расторгнуть кредитный договор

- 9. В Брянской области житель новостройки добился от застройщика замены стеклопакетов

- 10. Центр справедливости помог жительнице Ростова-на-Дону расторгнуть договор купли-продажи дачи и вернуть задаток в 45 000 рублей

- 11. В Сургуте Центр справедливости добился ремонта «дырявого» дома

- 12. В Рязани Центр справедливости заставил ЖЭК отремонтировать кровлю девятиэтажки

- 13. Жительница Саранска добилась компенсации в 7600 рублей за задержку авиарейса

- 14. В Тюмени Центр справедливости добился ремонта крыши двухэтажки

- 15. Мечты сбываются. Жители Элисты добились от муниципальных властей замены 23 аварийных лифтов

Проверьте, какие уведомления нужно подать в налоговую инспекцию до конца декабря

В конце года в налоговую инспекцию надо подать ряд уведомлений и заявлений. Мы подготовили памятку с готовыми образцами и сроками для организаций и предпринимателей. Проверьте, все ли из этого списка вы уже отправили.

Заявление о переходе на ежемесячные авансы по фактической прибыли

Куда: в налоговую инспекцию по месту регистрации организации.

Зачем: чтобы со следующего года перейти на ежемесячные платежи исходя из фактической прибыли.

Перечислять авансовые платежи по прибыли можно тремя способами:

- ежеквартально;

- ежемесячно исходя из прибыли предыдущего квартала;

- ежемесячно исходя из фактической прибыли.

Уведомлять инспекторов нужно, только когда планируете платить авансы исходя из фактически полученной прибыли.

Если решили отказаться от ежемесячных платежей исходя из фактической прибыли, безопаснее уведомить налоговую инспекцию до начала налогового периода. Такой обязанности в законодательстве нет, но сотрудники финансового ведомства в письме от 12 апреля 2012 г. № 03-03-06/1/196 рекомендуют направить уведомление.

По какой ставке платить налог на прибыль

Какие расходы можно учесть при расчете налога на прибыль

Какую отчетность нужно сдавать по налогу на прибыль

Пример заполнения декларации по налогу на прибыль по фактической прибыли

Куда: в налоговую инспекцию по месту регистрации организации.

Зачем: чтобы перейти на УСН с нового года.

Проверьте, вправе ли вы применять УСН. Затем определитесь с объектом налогообложения: «доходы» или «доходы минус расходы». Выбранный объект вы вправе менять ежегодно. Для этого не позднее 31 декабря отправьте в налоговую инспекцию уведомление.

Если вы отправили уведомление о переходе на УСН позже срока, то применять спецрежим не сможете (подп. 19 п. 3 ст. 346.12 НК РФ). Исключение – для вновь зарегистрированных компаний. Подать уведомление можно вместе с заявлением о госрегистрации либо позже – в течение 30 календарных дней с даты постановки на налоговый учет.

Кто может применять УСН

Как начать применять УСН

Как заполнить уведомление о переходе на УСН

Как выбрать объект налогообложения по УСН

Как перейти с ОСНО на УСН

Как перейти с УСН на ОСНО

Как учитывать доходы при УСН

Уведомление о смене объекта налогообложения на УСН

Куда: в налоговую инспекцию по месту регистрации организации.

Зачем: чтобы сменить объект налогообложения.

Если ваша организация уже применяет УСН, вы вправе ежегодно менять объект налогообложения. До конца 2017 года подайте уведомление с выбранным объектом на следующий год. Если пропустите срок, то сменить объект не сможете до 2019 года (п. 2 ст. 346.14 НК РФ).

Не планируете менять объект? Тогда никаких уведомлений в налоговую инспекцию не подавайте.

Как выбрать объект налогообложения по УСН

Как начать применять УСН

Как перейти с ОСНО на УСН

Как перейти с УСН на ОСНО

Сообщение о земельных участках, недвижимости и транспортных средствах ИП

Куда: в любую налоговую инспекцию.

Зачем: чтобы сообщить об имуществе, если из инспекции не пришло уведомление об уплате налога.

Предприниматели платят земельный, транспортный и налог на имущество физических лиц на основании налогового уведомления и декларацию не сдают.

Налоги за 2016 год нужно уплатить не позже 1 декабря 2017 года. Рассчитывает их налоговая инспекция и высылает уведомления вместе с квитанцией об оплате. Если такое уведомление вы не получили, сообщите инспекторам о налогооблагаемом имуществе до конца 2017 года и сразу уплатите налог (п. 2.1 ст. 23 НК РФ). За каждый день просрочки с 1 декабря налоговая начислит пени (ст. 75 НК РФ).

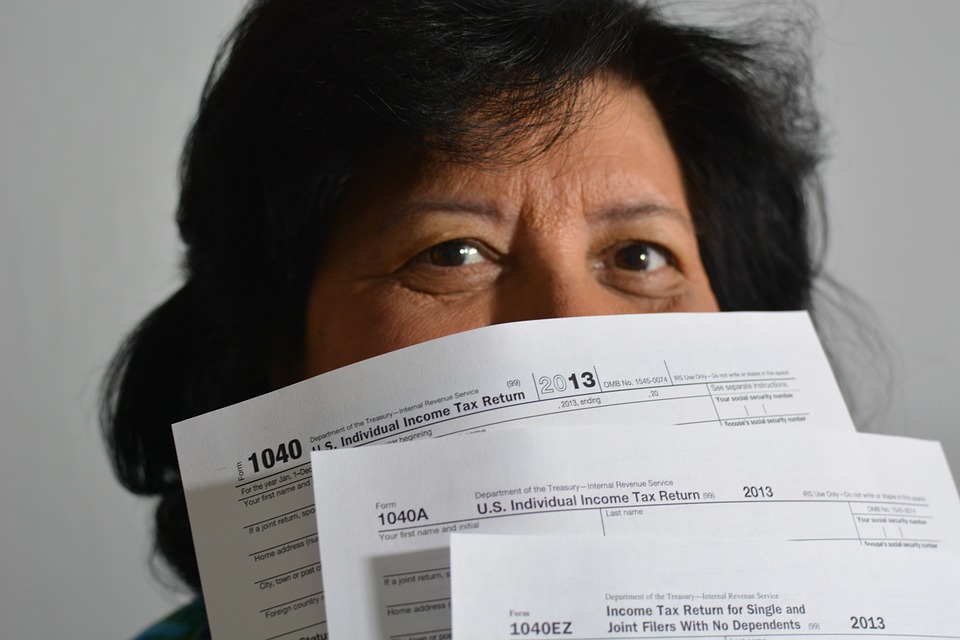

Уведомление о налоговом вычете для работодателя физлицо получает в налоговой инспекции и относит в бухгалтерию своей фирмы. Из нашего материала вы узнаете о том, как выглядит уведомление, а также кто и по каким налогам может получить вычет по месту работы.

Какие вычеты и по каким налогам доступны по месту работы?

Физлицо может получить налоговый вычет по НДФЛ:

Технология получения вычетов при этом различна. Например, для получения социального вычета в налоговой вам нужно:

- подождать, пока закончится год;

- оформить 3-НДФЛ и вместе с подтверждающими бумагами сдать ее в инспекцию;

- снова ждать, пока налоговики проверят документы и перечислят деньги на счет.

Подробнее о том, какие расходы можно компенсировать с помощью налогового вычета, рассказывается в публикациях:

Нет тематического видео для этой статьи.

Однако у физлица есть возможность не ждать, пока закончится год. Воспользоваться вычетом можно сразу после покупки квартиры (оплаты обучения, лечения), если его предоставит работодатель.

Вычет по месту работы можно получить:

- только по одному налогу — НДФЛ;

- по двум видам вычетов — имущественному и социальному.

Возможен ли вычет при приобретении жилого строения, смотрите тут.

Далее мы расскажем, что и в какой последовательности нужно сделать, чтобы воспользоваться налоговым вычетом у работодателя.

К сожалению, не все физлица, получающие доходы от работодателя, могут претендовать на вычет по месту работы:

Как видно из рисунка, препятствий для получения вычета по месту работы нет у лиц, оформивших с работодателем трудовой договор. При этом не имеет значения срок его заключения (на определенный период или без его указания). Совместители также попадают в категорию работников, для которых доступен вычет по месту работы вне зависимости от размера ставки (0,25; 0,1 и т. д.).

При этом не сумеют воспользоваться вычетом у работодателя лица, заключившие договоры гражданско-правового характера — позицию чиновников по этому вопросу смотрите в письме Минфина от 14.10.2011 № 03-04-06/7-271.

Как оформить договор ГПХ, чтобы избежать налоговых и административных проблем, узнайте из публикации «Заключайте правильно договоры ГПХ».

При получении вычета в налоговой инспекции НДФЛ из вашей зарплаты проходит долгий путь, прежде чем вернуться к вам в сумме вычета:

При обращении за вычетом к работодателю экономится значительное время, поскольку оно тратится только на получение уведомления в ИФНС (не более 30 дней — абз. 3 п. 3 ст. 220 НК РФ):

Сотрудник ООО «Периметр» слесарь-наладчик цеха № 3 Садыков И. Р. в марте 2018 года приобрел квартиру. У него есть выбор — обратиться за вычетом:

В первом случае с момента покупки квартиры до возврата НДФЛ пройдет больше года (9 месяцев до окончания года + 3 месяца на камеральную проверку 3-НДФЛ + еще месяц на перечисление «возвратного» НДФЛ на счет Садыкова И. Р.).

Во втором случае получить вычет сразу тоже не получится. Понадобится время на получение от налоговиков уведомления (для обращения за вычетом к работодателю). Однако эти временные затраты значительно меньше, чем в первом случае. И начать использовать вычет Садыков И. Р. сможет уже через месяц после обращения к налоговикам за уведомлением.

Таким образом, обращение за вычетом к работодателю помогает его получателю:

- Быстрее компенсировать свои расходы. К примеру, работодатель обязан предоставить имущественный вычет с начала года независимо от того, в каком месяце сотрудник принес уведомление из ИФНС (удержанный с начала года до месяца получения уведомления НДФЛ подлежит возврату сотруднику).

- Сэкономить время на оформление и подачу 3-НДФЛ.

- Сберечь свои деньги от инфляции и с наименьшими финансовыми и временными потерями компенсировать часть расходов.

Бланк заявления для получения уведомления, подтверждающего право на имущественный или социальный вычет

Если вы решили обратиться за вычетом к работодателю, необходимо:

- оформить заявление на вычет и передать его работодателю (что в нем написать, смотрите далее);

- получить от налоговиков уведомление о вашем праве на вычет и приложить его к заявлению.

При обращении к налоговикам за уведомлением тоже понадобится заявление — после его получения начинается проверка документов, по окончании которой контролеры подтверждают ваше право на вычет или отказывают в нем.

Формы заявлений зависят от вида вычета и носят рекомендательный характер.

Как выглядит бланк заявления на подтверждение имущественного вычета, вы можете увидеть ниже:

Бланк заявления на подтверждение социального вычета таков:

Как выглядит уведомление налогового органа на вычет?

Для каждого вычета предусмотрена отдельная форма уведомления.

Форма уведомления налогового органа о подтверждении имущественного вычета утверждена приказом Минфина и ФНС от 14.01.2015 № ММВ-7-11/[email protected]

Форма подтверждающего право на социальный налоговый вычет уведомления, рекомендованная налоговиками, размещена в письме ФНС от 16.01.2017 № БС-4-11/[email protected]

О разных видах неналоговых уведомлений для различных ситуаций расскажут материалы:

Какое заявление принести в бухгалтерию и когда нужно повторное получение уведомления на вычет?

Для получения вычета по месту работу вы приносите в бухгалтерию заявление и уведомление о налоговом вычете. В заявлении должна содержаться просьба о предоставлении налогового вычета, его вид и сумма. Составляется такое заявление в свободной форме на имя руководителя компании. В качестве образца можно использовать нижеприведенный текст:

После того как заявление вместе налоговым уведомлением попадет в бухгалтерию вашей компании, из вашей зарплаты перестанут удерживать НДФЛ. При этом датой начала применения вычета является:

- для социального вычета — месяц, в котором работник обратился за вычетом (п. 2 ст. 219 НК РФ);

- для имущественного вычета — с начала года (письмо Минфина от 20.01.2017 № 03-04-06/2416).

Повторное получение уведомления на налоговый вычет у работодателя может потребоваться:

- если вычет в текущем году использован не в полном объеме и его часть переносится на следующий год;

- если в течение года компания, в которой сотрудник получал вычет, была реорганизована, работнику нужно снова обратиться в налоговый орган за уведомлением, в котором будут указаны наименование и реквизиты реорганизованной компании.

Полученное повторно уведомление нужно принести в бухгалтерию с новым заявлением. В нем укажите сумму остатка вычета и период его предоставления.

Можно ли получить у работодателя вычет по расходам в пользу детей?

Вы можете претендовать на вычет у работодателя (социальный или имущественный) и в том случае, если потратили денежные средства на оплату не только своих расходов (на покупку жилья, обучение и лечение), но и при оплате расходов в пользу своих детей (покупку на их имя квартиры, оплату их обучения или лечения). Об этом налоговики недавно напомнили в письме от 16.02.2018 № ММВ-17-11/46.

Работодатель предоставит эти вычеты, если вы:

- работаете в компании по трудовому договору и получаете облагаемый НДФЛ (13%) доход;

- принесли уведомление из ИФНС, подтверждающее право на вычет, и заявление.

О «детских» налоговых вычетах узнайте из этой публикации.

Налоговый вычет (имущественный и социальный) по месту работы сотрудник может получить, если принесет в бухгалтерию заявление на вычет и уведомление из ИФНС. Формы уведомлений о налоговом вычете для работодателя свои для каждого вида вычета. Для получения подтверждающего право на имущественный налоговый вычет уведомления или уведомления, подтверждающего право на социальный вычет, нужно оформить заявление по рекомендованной налоговиками форме.

Получение вычета по месту работу поможет быстрее компенсировать часть потраченных на лечение, обучение или покупку квартиры средств.

Уведомление (извещение) налогового органа – когда и о чем надо сообщать в ФНС

Физлицо обязано уведомлять налоговую инспекцию:

О чем физлицо обязано уведомлять налоговую инспекцию

Налоговым кодексом РФ предусмотрены случаи, когда налогоплательщики – физические лица обязаны уведомить или известить налоговые органы о:

о выборе объекта налогообложения;

наличии объектов недвижимого имущества и транспортных средств;

об участии в иностранных организациях;

об учреждении иностранных структур без образования юридического лица;

о контролируемых ими иностранных организациях;

об открытии (закрытии) счетов в зарубежных банках;

о движении средств по счетам в зарубежных банках.

Кроме уведомления ФНС, в определенных Налоговым кодексом РФ случаях налогоплательщик обязан декларировать полученные доходы и уплатить НДФЛ

Если у физического лица – льготника имеется несколько объектов налогообложения (несколько транспортных средств, и (или) несколько земельных участков, и (или) несколько квартир, и (или) несколько жилых домов), то в соответствии с п. 7 ст. 407 НК ему до 1 ноября надо предоставить уведомление о выбранном объекте налогообложения.

Форма уведомления утверждена Приказом ФНС России от 13.07.2015 № ММВ-7-11/[email protected]

С уведомлением необходимо обращаться в районную налоговую инспекцию:

по месту нахождения земельного участка, дома, квартиры, нежилого помещения (для оформления льгот по земельному налогу и налогу на имущество);

по месту своего жительства (для оформления льгот по НДФЛ и транспортному налогу).

Если такое уведомление не будет направлено в ФНС, по правилам п. 7 ст. 407 НК льгота будет автоматически применена к объекту с максимальной суммой налога.

Уведомление налогового органа о наличии объектов недвижимого имущества и (или) транспортных средств

Как известно, владельцы имущества не позднее 1 октября (с 01.01.2016 – до 1 декабря) обязаны на основании налогового уведомления (направляемого налоговой инспекцией) уплачивать:

В тех случаях, когда налоговые уведомления об уплате налогов налогоплательщику не приходили или если в уведомлении не были указаны какие-то имеющийся у вас объекты налогообложения, никаких обязательств у налогоплательщиков – физических лиц до 2015 года не возникало. Однако с 2015 года налогоплательщик – физическое лицо обязано сообщить в налоговый орган по месту жительства (для транспортного налога) и по месту нахождения (для недвижимого имущества) о наличии у него таких объектов в срок до 31 декабря года, следующего за истекшим налоговым периодом (п. 12 ст. 1 Закона от 02.04.2014 № 52-ФЗ).

Примечания:

1) сообщать в ФНС о наличии объектов налогообложения не требуется, если ранее вы получали налоговое уведомление в отношении этих объектов или если налоговое уведомление не получено в связи с предоставлением налоговой льготы;

2) ответственность за непредставление (несвоевременное представление) в налоговый орган сообщения о наличии у вас объектов недвижимого имущества или транспортных средств, по которым не было получено налоговое уведомление, наступает с 01.01.2017. Тогда вы будете обязаны уплатить штраф в размере 20% от неуплаченной суммы налога, а до 01.01.2017 налоговый орган может оштрафовать вас на 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Уведомление налоговой инспекции об участии в иностранных организациях, об учреждении иностранных структур без образования юридического лица, о контролируемых иностранных организациях

Физические лица – налоговые резиденты РФ обязаны уведомить налоговый орган по месту своего жительства:

о своем участии в иностранных организациях (если доля такого участия превышает 10%);

об учреждении иностранных структур без образования юридического лица, а также о контроле над ними или фактическом праве на доход, получаемый такой структурой (включая случаи, когда гражданин выступает учредителем такой структуры или лицом, имеющим фактическое право на доход (прибыль) такой структуры в случае его распределения);

о контролируемых иностранных организациях, в отношении которых они являются контролирующими лицами.

Уведомление об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица) нужно представить в срок не позднее месяца с даты возникновения (изменения) доли участия в такой иностранной организации.

Уведомление об участии в иностранных организациях (об учреждении иностранных структур без образования юридического лица) представляется с учетом особенностей, изложенных в части 4 статьи 4 Закона от 24.11.2014 № 376-ФЗ

Уведомление ФНС об открытии (закрытии) счетов в зарубежных иностранных банках

Граждане – резиденты РФ (в целях применения положений валютного законодательства) обязаны уведомлять налоговые органы по месту своего жительтсва в РФ:

об открытии счетов (вкладов) в банках, расположенных за границей;

об изменении реквизитов таких счетов (вкладов);

о закрытии счетов (вкладов) в банках, расположенных за границей.

Резидент обязан направить в налоговый орган по месту своего учета уведомление об открытии (закрытии) счета в банке, расположенном за границей, не позднее месяца со дня открытия (закрытия) или изменения реквизитов счетов (вкладов).

С 05.10.2018 уведомление может быть направлено в ФНС (по выбору налогоплательщика) одним из следующих способов:

по почте заказным письмом;

В соответствии с частью 2 статьи 15.25 КоАП РФ представление в налоговый орган с нарушением установленного срока и (или) не по установленной форме уведомления об открытии (закрытии) счета (вклада) или об изменении реквизитов счета (вклада) в банке, расположенном за границей, влечет наложение административного штрафа в размере от 1 000 до 1 500 рублей.

Непредставление в налоговый орган такого уведомления влечет наложение административного штрафа в размере от 4 000 до 5 000 рублей (ч. 2.1 ст. 15.25 КоАП РФ).

Отчет о движении средств по зарубежным счетам в банках

Законом предусмотрена обязанность резидентов представлять в налоговые органы по месту своего учета отчеты о движении денежных средств по счетам (вкладам) в банках за границей.

До утверждения Правительством РФ формы и порядка представления отчета такой обязанности у физических лиц (которые не являются ИП) не возникает.

Постановлением Правительства РФ от 12.12.2015 № 1365 утверждены Правила представления физическими лицами-резидентами отчетов о движении средств по счетам (вкладам) в банках за пределами территории Российской Федерации, согласно которым с 2016 года физлицо – валютный резидент обязан предоставлять отчеты о движении средств по открытым счетам (вкладам) в банках за пределами территории Российской Федерации представляются в налоговые органы ежегодно до 1 июня года, следующего за отчетным годом.

Статья написана и размещена 6 октября 2015 года. Дополнена – 22.12.2015, 13.02.2016, 19.09.2018

Сообщите в ИФНС о транспорте и имуществе, «забытом» налоговиками

У вас есть автомобиль или недвижимость, по которым вы должны платить налог, однако вы никогда этого не делали? Не получали на такие объекты налоговые уведомления и этих объектов нет в вашем личном кабинете налогоплательщика? Тогда вам нужно до конца декабря 2016 г. сообщить о каждом таком объекте в инспекцию. Иначе, даже если вас и не оштрафуют, придется заплатить в бюджет больше налогов.

Напомним, что обязанность сообщить в ИФНС об имеющихся у вас недвижимости и транспорте, «забытых» налоговиками, появилась с 2015 г. п. 2.1 ст. 23 НК РФ Но была ли ответственность за такое несообщение? Некоторые специалисты считали, что за непредставление сведений в налоговую службу можно было оштрафовать по п. 1 ст. 126 (на 200 руб.) либо по п. 1 ст. 129.1 НК РФ (на 5000 руб.). Однако, как нам разъясняли специалисты ФНС, до 2017 г. за несообщение в установленный срок об объектах налогообложения граждан вообще не должны штрафовать (см. в

, 2015, № 13, с. 48). Поэтому не все спешили «сдаваться» в инспекцию. Правда, многие люди вообще не знали (да и сейчас не знают) о том, что они должны что-то сами сообщать в налоговую о своей собственности.

С 2017 г. появится специальный штраф для тех граждан, которые не сообщили в инспекцию об объектах налогообложения. Его сумма рассчитывается как 20% от неуплаченной суммы налог а п. 3 ст. 129.1 НК РФ (ред., действ. с 01.01.2017); п. 3 ст. 7 Закона от 02.04.2014 № 52-ФЗ .

Может ли инспекция уже в 2017 г. оштрафовать гражданина за то, что тот вовремя не представил сообщение в 2015 г. или в 2016 г.?

“ Статья 129.1 НК РФ с 01.01.2017 дополнена новым п. 3, предусматривающим штраф за несообщение налогоплательщиком — физическим лицом сведений о недвижимом имуществе или транспортных средствах, как это предусмотрено п. 2.1 ст. 23 НК РФ (то есть однократно в срок до 31 декабря года, следующего за истекшим).

Эта норма может применяться при нарушении сроков, истекших после вступления в силу нового регулирования, то есть за нарушение срока 31 декабря 2017 г. (в случае неполучения уведомления об уплате налога за 2016 г.) и последующих. За нарушение ранее наступивших сроков эта ответственность применяться не може т ” .

Как видим, за несообщение данных об объектах обложения налогом на имущество и транспортным налогом в 2016 г. штрафа по-прежнему не должно быть. Однако какая-либо инспекция может придерживаться иного мнения. А спорить с налоговой, тем более в суде, готовы далеко не все. Так что лучше не рисковать. И вовремя сообщить о своих объектах налогообложения.

Освобождаются от уплаты налогов за прошлые годы только те, кто вовремя сообщил в инспекцию об имеющихся у них объекта х п. 2 ст. 52 НК РФ .

Почему еще важно сообщить в этом году о своем имуществе, если вы не получали налоговое уведомление и при этом никакой льготы у вас нет? С 2017 г. прекращает действие налоговая преференция для честных граждан. Суть ее в том, что человек, сообщивший об объектах налогообложения до 31.12.2016, освобождается от уплаты налога за предшествующие годы абз. 4 п. 2 ст. 52 НК РФ; п. 5 ст. 7 Закона от 02.04.2014 № 52-ФЗ . Ему надо будет платить налог только начиная с того года, в котором сообщение направлено в инспекцию.

Сообщить об объектах нужно до 31.12.2016. Причем слова «включительно» нет при определении этого срока в Налоговом кодексе. Поэтому безопаснее направить налоговикам сообщение 30.12.2016 или раньше, не откладывая это на последний день 2016 г.

/ условие / Иванов И.И. купил квартиру в 2012 г. (право собственности зарегистрировано 05.03.2012), однако ни разу не получал налоговое уведомление. Он должен был платить налог на имущество начиная с марта 2012 г.

/ решение / Если до конца декабря 2016 г. Иванов И.И. подаст в инспекцию сообщение об имеющейся квартире, то инспекция не должна требовать с него уплаты налога за 2012— 2015 гг. Налог будет начислен только за 2016 г. и последующие годы.

Если же Иванов И.И. не отправит такое сообщение до 31.12.2016, а инспекция в 2017 г. сама обнаружит, что у Иванова И.И. есть такая квартира, то она может выставить ему требование об уплате налога за 2014— 2016 гг. То есть за 3 года, предшествующих году направления налогового уведомлени я п. 2 ст. 52 НК РФ .

На этом месте каждый задается вопросом: откуда налоговики узнают о недвижимости или транспорте, если на данный момент у них нет таких сведений? Ответ простой: от регистрирующих органов (Росреестр, ГИБДД МВД России, ГИМС МЧС России и т. д.).

Если ваших объектов нет в базе налоговиков, значит, им вовремя не были переданы сведения. Либо они были переданы с ошибкой. Либо ошибка закралась в саму базу ФНС. Но сведения обновляются периодически в рамках межведомственного обмена. И если при следующем обновлении данные о ваших объектах в полном и правильном виде будут переданы ФНС, готовьтесь заплатить налоги.

Учтите также, что если налоговая служба знала об имеющихся у вас объектах недвижимости и она сможет доказать это (к примеру, вы уже получали от нее уведомления об уплате налога за какие-либо предшествующие годы), то нет смысла подавать сообщение (даже если вы пока не получили уведомление за прошлый год). Это не даст вам права на освобождение от уплаты налогов за предшествующие 3 года п. 2.1 ст. 23, п. 2 ст. 52 НК РФ; Апелляционное Определение Мосгорсуда от 28.03.2016 № 33а-7562 .

Нужно сообщить налоговой службе о тех объектах, которые облагаются каким-либо имущественным налого м статьи 358, 389, 401 НК РФ :

- земельным налогом — к примеру, у вас есть в собственности земельный участок;

- транспортным налогом — к примеру, у вас есть легковой автомобиль;

- налогом на имущество — например, вы собственник квартиры (доли в ней) или комнаты.

Сообщение в отношении объекта недвижимости или транспортных средств НЕ нужно представлять в инспекцию, если вы хотя бы один раз получали налоговое уведомление об уплате налога в отношении этого объекта. В таких случаях инспекция знает о вашем имуществе. И в вашем личном кабинете налогоплательщика на сайте ФНС оно наверняка фигурирует в разделе «Объекты налогообложения».

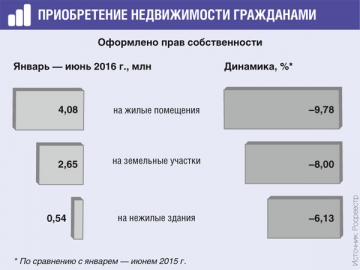

В I полугодии 2016 г. физлица зарегистрировали на себя меньше объектов недвижимости, чем годом ранее

Если у вас есть налоговая льгота, в связи с чем вам вообще не нужно платить какой-либо имущественный налог, сообщать о таком имуществе налоговикам тоже смысла особого нет. Ведь налог платить вы все равно не должны.

Однако лучше убедиться в том, что налоговики знают о полагающейся вам льготе, а не просто забыли про ваше имущество. Некоторые льготы предоставляются автоматически, к примеру, если они зависят от характеристик самого объекта. Так, автомобиль небольшой мощности (до 70 л. с. включительно) не облагается транспортным налогом в Москве (льгота предоставляется только на один автомобиль гражданин а) подп. 9 п. 1 ст. 4 Закона г. Москвы от 09.07.2008 № 33 . И по факту на получение такой льготы даже не требуется заявление.

А в Петербурге могут не платить транспортный налог владельцы отечественных машин, выпущенных до 1990 г., мощностью не более 80 л. с. (льгота также предоставляется только на одно авто) ст. 4-1 Закона Санкт-Петербурга от 16.10.2002 № 487-53 .

Если же право на льготу связано с вашими особенностями как налогоплательщика и вы не помните, подавали ли в инспекцию документы на получение налоговой льготы, то безопаснее:

- сообщить в инспекцию об имеющемся имуществе;

- одновременно подать в инспекцию заявление на предоставление льготы (причем, в числе прочего, и за прошедшие годы) и документы, подтверждающие ваше право на получение такой льготы.

К примеру, определенные льготы по налогу на имущество есть у пенсионеро в подп. 10 п. 1 ст. 407 НК РФ .

Также не трудитесь сообщать инспекции о своем имуществе, которое не облагается каким-либо налогом. Это, в частност и пп. 1, 2 ст. 358, п. 1 ст. 391, ст. 402 НК РФ :

- не зарегистрированный в ГИБДД автомобиль либо легковая машина, специально оборудованная для управления водителем-инвалидом;

- транспортное средство, для которого вообще не предусмотрена госрегистрация, к примеру мини-трактор для личного садового участка;

- квартира, на которую еще не оформлено право собственности;

- земельный участок, который не поставлен на кадастровый учет.

Его надо составить по утвержденной форм е утв. Приказом ФНС от 26.11.2014 № ММВ-7-11/[email protected] . К сообщению по каждому объекту налогообложения надо приложить копии:

- правоустанавливающих (правоудостоверяющих) документов на недвижимость. К примеру, копию свидетельства о государственной регистрации права или выписки из ЕГРП;

- документов, подтверждающих госрегистрацию транспорта. К примеру, паспорта ТС и свидетельства о регистрации ТС.

Причем передать такое сообщение можно в любую инспекцию, не обязательно в ту, в которой вы стоите на налоговом учет е п. 2.1 ст. 23 НК РФ .

Форма сообщения состоит из титульного листа и двух разделов:

- раздела 1 «Сведения об объектах недвижимого имущества»;

- раздела 2 «Сведения о транспортных средствах».

Сообщение вместе с копиями документов можн о Письмо Минфина от 09.02.2016 № 03-02-08/6477 :

- принести в инспекцию;

- отправить по почте — ценным письмом с описью вложения. При этом днем представления будет считаться дата отправки, указанная на почтовом штемпеле;

- передать в электронной форме по телекоммуникационным каналам связи;

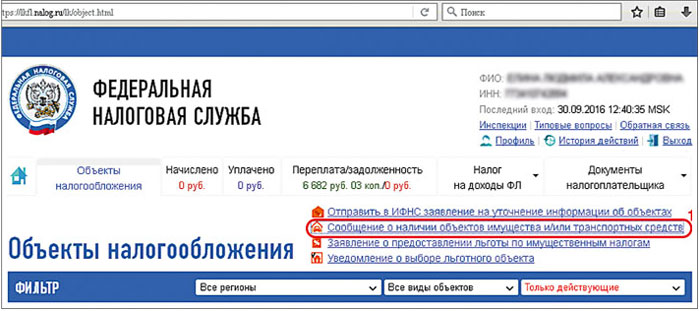

- направить через личный кабинет налогоплательщика. Это самое простое.

(1) Пройдите по ссылке и заполните предложенные формы. Копии документов в электронном виде подгрузите в личном кабинете и вместе с заполненным сообщением отправьте в инспекцию.

На основании полученных от вас сведений налоговики не могут просто взять и внести данные в свою базу. Ведь имущественные налоги физических лиц должны рассчитываться налоговым органом на основании сведений, поступающих от соответствующих регистрирующих органов (Росреестр, ГИБДД МВД России, ГИМС МЧС России и т. д.). Поэтому, получив от вас сообщение, ФНС обратится к ним за подтверждением.

И если по каким-то причинам поданные вами сведения об объектах налогообложения не подтвердятся, налоговый орган уведомит вас об этом. К примеру, при формировании ЕГРП и ГКН была допущена ошибка: в них не отражены данные о том, что гражданин является собственником двух комнат в трехкомнатной квартире. В таком случае сначала гражданину надо внести исправления в реестр и кадастр. Для этого придется обратиться в Росреестр. Только после того, как правильные данные будут внесены в ГКН или ЕГРП, налоговики смогут рассчитать налог на имуществ о сайт ФНС России .

Бывает, что в личном кабинете налогоплательщика на сайте ФНС содержатся ошибочные данные об имуществе. Если у вас именно так, то надо отправить в инспекцию заявление на уточнение информации по объекту. Сделать это можно прямо в личном кабинете. Однако знайте: даже если вы приложите к такому заявлению сканы правоустанавливающих документов, инспектор не сможет вручную исправить данные в базе. Инспекция все равно отправит запрос на уточнение данных в Росреестр. И только после получения от него актуальной информации будут изменены данные о вашем имуществе.

Напомним, что с этого года срок уплаты имущественных налогов перенесен: за 2015 г. граждане должны уплатить их не позднее 1 декабря 2016 г. п. 1 ст. 363, п. 1 ст. 397, п. 1 ст. 409 НК РФ

Рассказываем, что делать, если не пришло налоговое уведомление на имущество | 01.11.2017

Если вы собственник недвижимости – вам придется выплачивать налог на имущество. Делать это необходимо до 1 декабря года, следующего за отчетным периодом. Обычно для уведомления налогоплательщика налоговая служба сама посылает уведомление по почте. Но что делать, если письмо не дошло? Какие штрафы грозят за просрочку или неуплату?

Налог на имущество – это обязательный платеж, который должен оплачивать собственник недвижимости: будь это квартира, жилое строение на даче, загородный дом, домик в деревне, гараж или место в паркинге, а также хозяйственные постройки на вашем земельном участке.

Чтобы напомнить о необходимости уплаты налогов, налоговая служба обычно рассылает гражданам налоговые уведомления заказным письмом. Уведомление считается полученным через шесть дней с даты отправки письма.

Налоговое уведомление также может быть передано под расписку.

Третий (современный) способ получить налоговое уведомление – через личный кабинет налогоплательщика на сайте Федеральной налоговой службы по адресу: www.nalog.ru. Логин и пароль для доступа в личный кабинет можно получить в любой инспекции ФНС России независимо от места постановки на учет. Для этого потребуется предъявить документ, удостоверяющий личность, и назвать ваш ИНН.

Имейте в виду! Если общая сумма налогов, исчисленных налоговым органом, составляет менее 100 рублей, налоговое уведомление налогоплательщику почтой не направляется. Однако уведомление с суммой налога менее 100 руб. в любом случае вам направят в том году, по окончании которого налоговый орган теряет право его направить (три предшествующих года).

Налоговое уведомление по почте может не дойти до адресата по разным причинам: плохо сработала почта, вы сменили место жительства и прочее. В этом случае потребуется обратиться в налоговую инспекцию по месту жительства и получить его лично.

Возможно, налоговое уведомление вами не получено потому, что в налоговой нет информации о наличии у вас имущества, облагаемого налогом. Заявить о таком имуществе вы обязаны до 31 декабря года, следующего за истекшим налоговым периодом (годом). В этом случае в налоговую нужно предъявить документы, удостоверяющие право собственности на жилье, документы, удостоверяющие личность, и ваш ИНН.

! С 1 января 2017 года за несообщение о наличии объектов недвижимости предусмотрен штраф в размере 20% от неуплаченной суммы налога.

Документы для уведомления об имуществе можно лично отнести в налоговую или направить заказным письмом. Также вы можете передать соответствующее сообщение в электронной форме. Но для этого потребуется заверение квалифицированной электронной подписью. Если вы пользуетесь личным кабинетом, то уведомить налоговую об объектах имущества можно через него.

Уплатить налог на недвижимость необходимо не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог за 2015 год нужно оплатить до 1 декабря 2016 года. Налоговая инспекция должна прислать уведомление не менее чем за 30 дней до окончания сроков уплаты налога.

Имейте в виду, что неполучение налогового уведомления не освобождает налогоплательщика от уплаты налога и в случае неуплаты грозит санкциями! Поэтому, если в течение ноября уведомление так и не получено, на вашей совести обратиться в налоговую инспекцию, получить бланк для оплаты и внести деньги.

Неуплата в срок налога на имущество грозит начислением пени. Если вы не уплатили налог вовремя, вам начислят пеню.

Пени рассчитываются по формуле:

С 01.01.2016 значение ставки рефинансирования Банка России приравнивается к значению ключевой ставки Банка России и с 30.10.2017 составляет 8,25%. Периодически значение ставки рефинансирования меняется. Узнать текущее значение можно на сайте Центробанка России (www.cbr.ru)

Тем, кто не уплатил налог в срок, налоговая инспекция направляет требование об уплате недоимки по налогу и пеням. В нем должны содержаться:

- сумма задолженности по налогу;

- размер пеней на момент направления требования;

- срок уплаты налога;

- срок исполнения требования;

- также меры по взысканию налога, которые будут приняты в случае неисполнения требования.

Задолженность нужно погасить в течение восьми рабочих дне й со дня получения требования, если в нем не указан более продолжительный срок. В случае направления требования по почте заказным письмом оно считается полученным по истечении шести рабочих дней с даты направления этого письма.

За неуплату налога вас могут привлечь к ответственности в виде штрафа. Штраф составляет 20% от неуплаченной суммы налога. Если же инспекция докажет, что налог вы не уплатили умышленно, то сумма штрафа увеличится до 40%. Привлечь должника к ответственности налоговый орган вправе в течение трех лет с начала календарного года, следующего за тем, в котором налог следовало уплатить.

Важно знать, что налоговый орган для привлечения к ответственности должен иметь доказательства, которые подтверждают совершение правонарушения: располагать документами о том, что инспекция исчислила налог в соответствии с законом, направила вам налоговое уведомление и требование, имеет подтверждение факта и даты получения уведомления.

Если вы задолжали более трех тысяч рублей и прошло более трех месяцев от срока погашения, налоговый орган может подать на неплательщика в суд. Цель судебного иска – взыскание задолженности за счет личного имущества или денежных средств на счетах в банке.

Если задолженность составляет менее трех тысяч, подать в суд налоговый орган сможет только через три года после истечения срока исполнения требования. В таком случае налоговый орган может подать заявление в суд только в течение первых шести месяцев со дня истечения трехлетнего срока.

Так как обязанность по уплате налогов является безусловной, налоговый орган может обратиться в суд о выдаче судебного приказа. В этом случае суд выдаст исполнительный документ (судебный приказ) без судебного разбирательства и вызова сторон.

Кроме того, о задолженности неплательщика налоговый орган может проинформировать его работодателя, а также направить ему или иному лицу, выплачивающему вам заработную плату, пенсию, стипендию и иные периодические платежи, исполнительный документ о взыскании денежных средств.

Никакой вам репки. Почему в России больше не будет дачников, зато будут новые налоги

Россиян ждет очередная реформа. Теперь власти решили посягнуть на святое – дачи и огороды. Новые поборы и правила. К чему готовиться садоводам-любителям уже в следующем году, читайте в нашем материале.

В Нижнем Тагиле пенсионерку по ошибке обложили крупным налогом

Нет колбасы, ешьте пирожные. Правительство снова хочет посадить россиян на сухой паек

Правительство может ввести налог на колбасу, сосиски и бекон – 160 рублей за килограмм! После чего колбасные изделия подорожают аж на 30%. Так авторы инициативы планируют продлить жизнь россиян. Но порадует ли такая забота людей, которые живут от получки до получки?