Сегодня мы подготовили статью на тему: «как провести анализ уровня конкуренции», а Анатолий Беляков подскажет вам нюансы и прокомментирует основные ошибки.

- Анализ конкурентов в 10 шагов: практическая инструкция

- Шаг 1. Определяем степень конкуренции и выявляем ключевых конкурентов.

- Шаг 7: Оценка методики привлечения клиентов и рекламирования

- Шаг 8: Выявляем потребительский портрет клиентов конкурента

- Шаг 9: Оцениваем подход и технологичность конкурента

- Как размер населенного пункта влияет на уровень конкуренции

- Как выяснить стратегию привлечения клиентов конкурентами

- Пятифакторная модель Портера для анализа уровня конкуренции

- №1 Оцените общий уровень внутриотраслевой конкуренции

- №5 Проведите сравнительный анализ дистрибуции продукта

- №6 Определите позиционирование всех игроков на рынке

- Обзор методик по оценке уровня конкуренции на рынке

Анализ конкурентов в 10 шагов: практическая инструкция

Предположим, вы хотите открыть магазин нижнего белья и даже подобрали для него удобное проходное место, придумали название и закупили товар. Как вы определите – по какой стоимости лучше реализовывать свою продукцию? Безусловно, в стоимости белья должны быть заложены все ваши расходы и прибыль, но при этом цена должна быть конкурентной. А значит, вы в обязательном порядке пройдетесь по аналогичным магазинам, посмотрите почём они продают похожие модели, какой у них ассортиментный ряд, присмотритесь – как реагируют на цену покупатели и что они чаще берут. Т.е. проведете простейший конкурентный анализ.

Итак, анализ конкурентов – это получение конкретной информации о деятельности предприятий, занимающих аналогичную или схожую нишу, работа которых может повлиять на ваши продажи. Знать конкурента в лицо – значит ориентироваться в рынке.

Например, клиент вам задает вопрос: «А почему же такой же проточный фильтр для воды у ваших конкурентов дешевле на 300 рублей?». Если вы знаете конкурента и его товар, вы сможете обосновать, что фильтр для воды, реализуемый конкурентом, не имеет сервисной гарантии и при его установке надо оплачивать монтаж, в то время как ваша фирма предлагает такой же товар с монтажом и гарантией всего на 300 рублей дороже.

Таким образом, знание конкурентов дает вам возможность легко парировать возражения клиента, а если их использовать в рекламе и создать билборды с информацией о том, что вы продаете проточные фильтры с установкой и гарантией – это уже серьезная заявка на победу над конкурентами в конкретном товаре.

Прежде чем анализировать конкурентов, надо их выявить. Сперва определите географию своего рынка: районная, городская, региональная, государственная и т.д. Например, если вы открываете небольшой спорт-бар в спальном районе, то речь идет о районном рынке; если вы занимаетесь клининговыми услугами, то тут налицо городской рынок. Торговля товарами для ресторанов и отелей (оснащение посудой, текстилем) – это уже региональный или государственный рынок.

После того как вы определили свою географию, начинайте выявлять конкурентов. Для этого надо составить список всех, кто существует на вашем географическом (и прилегающем к нему) рынке, занимается похожей деятельностью и может привлечь ваших клиентов.

Шаг 1. Определяем степень конкуренции и выявляем ключевых конкурентов.

Главными – основными конкурентами называются те, кто может существенно влиять на вашу деятельность и отнимать ваших клиентов. Косвенные конкуренты – те, что занимаются аналогичной деятельностью, но в смежной нише. К примеру: Интернет-провайдер для частных лиц и провайдер для юридических лиц.

Получив список прямых и косвенных конкурентов, собираем общую информацию о них:

- местонахождение, точки продаж, контакты, руководство;

- ассортимент и качество товара;

- ценовая политика;

- уровень сервиса и дополнительные услуги;

- рекламная активность;

- потенциал и планы развития.

Также по возможности необходимо оценить количественный уровень продаж конкурента. К примеру, анализируем все те же конкурентные магазины белья. Приходим с утра, почти сразу после открытия и делаем небольшое приобретение, сохраняем чек. Приходим в этот же магазин перед закрытием и снова что-либо покупаем. Сравнивая номера чеков, можно предположить количество дневных продаж.

Если у конкурента несколько касс, соответственно, цифру в разнице номеров чеков умножаем на количество касс в зале и отнимаем 20% (это естественный простой кассы). Но такой способ подходит далеко не всем, поэтому можно заняться элементарным наблюдением или подкупить сотрудника конкурента, чтобы получить нужные данные.

В вашей отрасли конкуренция может быть высокоинтенсивной и слабой. Если рынок характеризуется слабой конкуренцией, он статичен и редко подвержен изменениям. Чем больше активных конкурентов, тем чаще меняются условия сосуществования. На таком рынке важно

- владеть оперативной информацией о деятельности конкурентов;

- уметь оперативно реагировать на их действия.

Ярким примером высокоинтенсивного рынка служит отрасль портативной электроники – мобильные телефоны, цифровые камеры и смартфоны, планшеты – все это устаревает, как только появляется на полках магазинов, поскольку конкуренция между их производителями невероятно сильна.

Ваша задача понять:

- сколько конкурентов у вас на рынке;

- насколько они активно выводят новые товары, меняют цену;

- насколько они представлены в медиапространстве, как и в каком количестве рекламируются.

Может быть такое, что ваш конкурент стабилен, он выводит новый товар не чаще 1-2 раз в год, но имеет сильную рекламную представленность. Это позиция стабильной компании, которую знает потребитель и такая информация тоже вам будет нужна.

Для этого нам надо знать весь ассортимент противника. Проведите разведку боем, получите все прейскуранты вашего конкурента и составьте его товарный портфель, выделите его якорные (ключевые) позиции, которые обеспечивают самую высокую долю продаж.

Зеленым в таблице выделяется ключевой продукт, а розовым – совпадение ассортиментной позиции.

Чтобы понимать, как нам конкурировать с той или иной компанией или продуктов, давайте рассмотрим внимательно тот товар, на который конкурент делает ставку.

Нет тематического видео для этой статьи.

Например, мы говорим о спорт-баре. Таким сравнительным продуктом будут предложения по меню и свойствам зрительного восприятия (экраны).

Оценку удобнее всего ранжировать по шкале от 0 до 5, где

0 – это отсутствие качества, а 5 – самое сильное предложение.

Можно провести анализ качеств конкурента самостоятельно (посетив в качестве клиента его точки продаж). Но наиболее объективную оценку даст опрос потребителей.

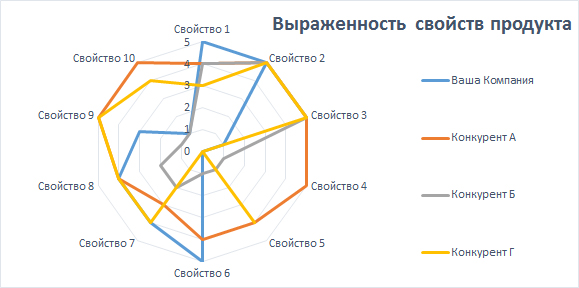

Полученную информацию можно объединить в наглядный график свойств продуктов.M

Чем ровнее и шире круг на данном графике (построение в Exel – «лепестковая диаграмма»), тем выше характеристики конкурентоспособности:

Наконец, пришло время сравнить цены. поскольку мы уже знаем оценку качества товара, цену будет понять легче. Чтобы сделать анализ быстро, разбейте конкурентов на ценовые сегменты:

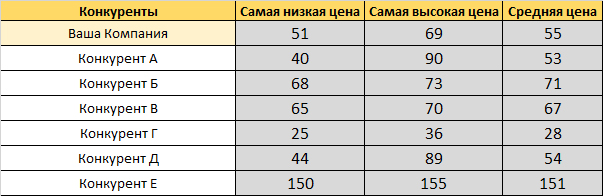

Вероятно, один-два из сегментов могут быть пустыми. Например, далеко не все товары существуют в премиум сегменте, и редкостью может быть средний плюс. Далее выявляем цены на товары и их нижние и верхние границы, среднюю цену:

Тут важно понять, как конкурентов видит потребитель и что о них знает. Лучше всего промониторить мнение потребителей (форумы, опросы, отзывы).

Отмечаем для себя следующие пункты:

- насколько конкурент известен и что о нем знают;

- какую ценовую характеристику (дорогой или недорогой) ему дает потребитель;

- какую качественную характеристику (хороший или плохой) товару конкурента дает потребитель;

- когда и зачем клиент идет в конкуренту (специализированный товар или общего назначения);

- какой посыл несет конкурент потребителю (обещание в рекламе);

- как часто покупатель обращается к продукту конкурента.

Шаг 7: Оценка методики привлечения клиентов и рекламирования

Теперь важно понять каким образом конкурент привлекает клиентов. Мы знаем все о его товаре, о его цене, о том, насколько соответствует цена товару, самое время определить – где покупатель получает стимул к покупке и что для него становится решающим аргументом.

Соберите листовки, сфотографируйте биллборды конкурентов, чтобы видеть какие шаги они используют для обращения к клиенту и не повторять их в своей рекламе.

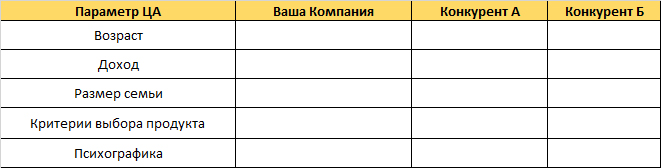

Шаг 8: Выявляем потребительский портрет клиентов конкурента

Для этого мы применяем все ранее полученные знания о продукте, его цене и качествах, о рекламе конкурента и местах ее размещения.

Мы выявляем следующие параметры целевой аудитории:

- возраст и пол;

- доходность;

- состав семьи;

- сфера деятельности;

- критерии выбора продукта;

- психографические характеристики (консерваторы или новаторы, зависимость от импульсных решений, ключевой стимул, степень подверженности рекламному влиянию и т.д.).

Все это поможет определить опрос потребителей, который при условии малого бюджета можно своими силами провести в социальных сетях.

Шаг 9: Оцениваем подход и технологичность конкурента

Последний сбор информации состоит в том, чтобы понять какими средствами обладает конкурент, какой у него запас финансирования, насколько основательно он подходит к своему делу. Например, при фундаментальном подходе и годовом товарном запасе фирма намного сильнее тех компаний, которые вырученную прибыль от продажи одной партии товара тут же пускают на приобретение второй партии.

Какие зарплаты предлагает конкурент, какие технологии и оборудование использует, какова квалификация его сотрудников, какую сумму он может привлечь для оперативного реагирования на ваши действия.

Практические примеры SWOT-анализов можно увидеть в нескольких наших материалах:

Суть анализа состоит в том, чтобы по каждому конкуренту:

- выявить сильные стороны и определить, чем они опасны для вас;

- определить недостатки и слабые стороны и понять, какие возможности они вам дают.

В заключение стоит сказать, что анализ конкурентов надо проводить регулярно, не реже раза в полгода и постоянно отслеживать появление новых игроков, любую рекламную активность, акции, расширение ассортимента. С теми конкурентами, которые относятся к косвенным, можно при желании даже сотрудничать, что даст вам фору перед более сильными прямыми противниками.

Есть пять уровней конкуренции. Чтобы определить уровень конкуренции в вашем городе или регионе, необходимо:

- изучить территорию, на которой вы планируете вести бизнес;

- составить список конкурентов;

- выяснить стратегию привлечения клиентов конкурентами.

Высокий уровень конкуренции характерен для зрелого рынка, на котором работают развитые предприятия. Уровень жизни населения при таком рынке высокий, поэтому качество предлагаемых товаров наилучшее. Огромное значение имеет уровень сервиса. Рынки с высоким уровнем конкуренции предлагают широкий ассортимент продукции – от экономкласса до элитной. Конкурентная борьба на таком рынке высокая. Маркетинговые и рекламные акции очень разнообразные, компании применяют комплексный подход. Аналогичные показатели имеет и рынок с уровнем конкуренции выше среднего.

Средний уровень конкуренции характерен для формирующихся рынков. Покупатели предпочитают высокое качество товаров и услуг, для них важны довольно широкий ассортимент, возможность выбора цен и качества. На рынке со средним уровнем конкуренции присутствуют в основном ценовые аргументы. Достаточно часто встречается недобросовестная конкуренция. Как только на таком рынке появляется сильный игрок в лице мощной федеральной сети, ситуация может меняться в лучшую сторону.

Уровень конкуренции «ниже среднего» также характерен для формирующихся рынков. Уровень жизни населения для таких рынков – ниже среднего. Население не может позволить себе какие-либо излишества. Для таких покупателей очень важно наилучшее соотношение «цена – качество». Чтобы выделиться среди конкурентов, компании демпингуют, предлагают всевозможные скидки, которые несут убытки партнерам. Также возможны недобросовестные методы работы.

Рынок с низким уровнем конкуренции совершенно не развит с точки зрения прогресса. Как правило, в зоне таких экономических отношений проживает бедное население, которое не может предъявить какие-либо требования к качеству продукта и его ассортименту. Все, что находится на прилавке, распродается в короткие сроки, так как альтернативы не существует. В такой ситуации потребитель не обращает внимания не только на качество, но и на цену. Встречается недобросовестная конкуренция, высокая криминализация рынка.

Как размер населенного пункта влияет на уровень конкуренции

Населенный пункт, в котором вы собираетесь работать, много сможет рассказать о конкуренции и возможной борьбе за лидирующие позиции на рынке.

Высокий уровень конкуренции и выше среднего, как правило, характерен для крупных городов и регионов. Например, это Москва и Подмосковье, Санкт-Петербург и Ленинградская область, Красноярск, Новосибирск, Екатеринбург и др. В таких населенных пунктах проживает от миллиона человек, инфраструктура высокоразвита. Все новинки доходят в такие города в первую очередь. Зарплаты и доходы населения достаточно высокие.

Средний уровень конкуренции характерен для городов, средних по размеру. Численность жителей в таких населенных пунктах – от 150 тыс. до 1 млн человек. Основное условие для такого города – наличие градообразующего предприятия, на котором работает большая часть населения и имеет достойные зарплаты. Размер доходов населения в таких городах более низкий, чем в крупных городах, однако доходов достаточно, чтобы создавать высокий спрос. Активные действия бизнесменов позволяют вести цивилизованную конкурентную борьбу, совершенствуя методы и способы пиара и продвижения.

Конкуренция ниже среднего уровня характерна для небольших городов, в которых нет градообразующего предприятия. Маленький город, средний город, поселок городского типа или пригородная зона – эти территории не всегда бывают интересными для представителей бизнеса, так как вести торговлю здесь весьма проблематично. Количество проживающих в такой местности – менее 100 тыс. человек, но более 20–25 тыс. Здесь не каждый может совершать крупные покупки, платежеспособность населения довольно низкая. Но в таких населенных пунктах часто наблюдается высокая активность предпринимателей из числа местных жителей.

Территория с низким уровнем конкуренции – сельская местность. Доходы жителей здесь малы, средние и высокие доходы получают менее 5–6 процентов от общего числа населения. Фермеры и собственники больших хозяйств получают очень невысокие доходы, так как постоянно требуются вложения в будущий урожай или животноводческий сезон. Продавать дорогие качественные товары здесь невозможно по причине низких доходов потребителей и еще потому, что так исторически сложилось, что крупные покупки население сел едет делать в центральные города.

После того как вы определились с территорией, где будете вести бизнес, выделите организации, предлагающие товары и услуги, аналогичные вашим (по характеристикам, качеству, удовлетворяемым потребностям), в тех же сегментах рынка. Довольно часто предприниматели допускают две ошибки. В первом случае список конкурентов слишком мал или компания вообще уверена в отсутствии конкурентов. Такое решение может привести к потере бдительности, и вы не успеете заметить, как конкуренты займут лидирующие позиции. Во втором случае перечень конкурентов слишком велик, и изучить все попавшие в него компании просто невозможно. Поэтому стоит стремиться к тому, чтобы список насчитывал 5–10 основных соперников в зависимости от специфики деятельности.

Например, при выборе конкурентов можно ориентироваться на компании, которые задают тенденции развития сегмента. Такие организации часто предвосхищают пожелания и интересы потенциальных клиентов, а также привлекают лучших специалистов благодаря репутации и имиджу.

Как выяснить стратегию привлечения клиентов конкурентами

Кто покупатели конкурента. Необходимо определить целевую аудиторию конкурента – в каком ценовом сегменте он работает. Так, если вы планируете выходить на рынок b2b, то выяснить эту информацию можно при помощи разделов сайта, где описана деятельность конкурента и дан перечень крупных и значимых заказчиков.

Каковы условия продаж (цены, скидки). Узнайте, какие условия конкурент предлагает новым и действующим покупателям. Оцените риск потери клиентов, если предложение конкурента выгоднее. Проанализируйте, может ли компания предложить более привлекательные условия. Выясните, продвигает ли конкурент свою продукцию через агентов (независимых или при сетях распространения товаров), на каких условиях сотрудничает с ними. Оценить это можно при помощи опроса сотрудников конкурента – обратитесь к ним в качестве потенциального клиента.

Есть ли у конкурента свой товарный знак. Выясните, есть ли у конкурента свой товарный знак (важное конкурентное преимущество, т. к. он способствует узнаваемости продуктов). Изучите ассортимент продукции, выпускаемой под товарным знаком конкурента. О товарном знаке можно узнать через реестры Роспатента и Федерального института промышленной собственности (ФИПС).

Есть ли у конкурента лицензия. Компания, имеющая лицензию, выглядит надежной в глазах покупателей (т. е. это конкурентное преимущество).

Какую рекламу дает конкурент. Проанализировать, какие виды рекламы использует конкурент, как активно, на каких преимуществах продукции (услуг) делает акцент. Выяснить, повысилась ли узнаваемость продукции (услуг) среди специалистов и клиентов после рекламных кампаний.

Пятифакторная модель Портера для анализа уровня конкуренции

Чтобы оценить уровень конкуренции, можно использовать модель анализа пяти сил Портера – методику, разработанную Майклом Портером в Гарвардской школе бизнеса. Пять сил включают:

- анализ угрозы появления продуктов-заменителей;

- анализ угрозы появления новых игроков;

- анализ рыночной власти поставщиков;

- анализ рыночной власти потребителей;

- анализ уровня конкурентной борьбы.

При открытии компании можно оценить один фактор – уровень конкурентной борьбы.

Чтобы оценить уровень конкурентной борьбы, руководитель компании «Альфа» оценил четыре параметра. Результаты представлены в таблице.

Если вы задаетесь вопросом «Как провести анализ конкурентов на практике?», то вам обязательно стоит прочитать данную статью. С помощью подготовленного нами примера анализа конкурентов вы сможете оценить конкурентоспособность своей компании. В данный пример конкурентного анализа включены 10 базовых шагов, которые должны быть обязательно сделаны при анализе конкурентной среды компании. В конце статьи вы найдете удобный шаблон с таблицами, который поможет структурировать всю полученную в ходе работы информацию.

Перед тем как перейти к сравнительному анализу конкурентов, проведите ряд предварительных работ. Во-первых,

четко определите своих конкурентов (см. методику «Выбираем конкурентов правильно»). Во-вторых, определите цели конкурентного анализа, чтобы не анализировать «лишнюю» информацию, которая не даст ответа на необходимые вопросы. В-третьих, проведите опрос потребителей на рынке для формирования понимания о том, какие представления целевая аудитория имеет о вашем товара и о товарах конкурентов, оцените уровень знания и лояльности.

Рекомендуем прочитать статью «Важные моменты конкурентного анализа предприятия», в которой содержится вся необходимая информация об основных этапах и принципах анализа конкурентного окружения компании.

Итак, приступим к анализу.

№1 Оцените общий уровень внутриотраслевой конкуренции

Чем интенсивнее уровень конкуренции в отрасли:

- тем быстрее изменяется рыночная среда

- тем важнее мобильность и быстрая реакция на изменения

- тем выше уровень требуемых затрат, квалификации персонала и ожидания от продукта

- тем сложнее найти свободную рыночную нишу и успешную конкурентную стратегию

- тем выше риски снижения долгосрочной прибыли

- тем выше уровень развития и насыщения рынка

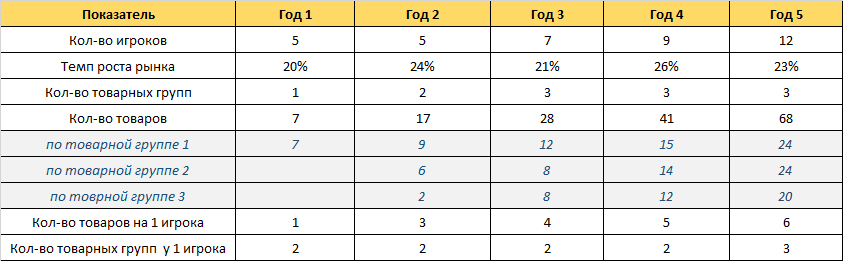

На первом этапе конкурентного анализа определите количество игроков, темп роста рынка, динамику появления товарных групп и новых товаров в отрасли. Выводы на данном этапе должны быть сделаны относительно интенсивности конкуренции, перспективах ее ужесточения и прогнозах изменения рынка на ближайшие 3 года. Для проведения такой оценки можно воспользоваться следующей таблицей анализа конкурентов.

Данные по приведенным показателям лучше собирать за 3- 5 лет, но при отсутствии такой информации достаточно будет 1-2 лет. Цель: явно понять тренд и правильно сделать прогнозы будущего положения рынка.

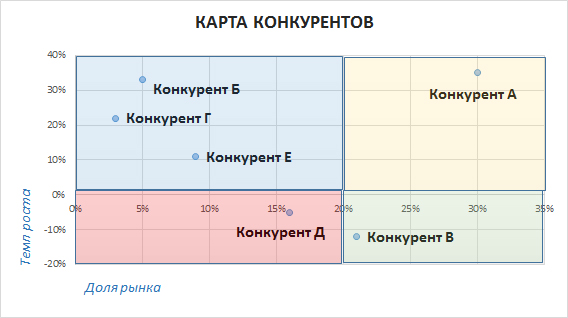

Карта конкурентов поможет выделить тех игроков, которые являются движущими компаниями рынка, определяют правила игры в отрасли и могут стать примером успешных решений и стратегий.

Карту построить просто, достаточно определить по каждому конкуренту долю рынка и темп роста продаж:

Какие выводы можно сделать из полученной информации? Составить характеристику по каждому конкуренту. Конкуренты с высокой долей рынка и высокими темпами роста задают правила игры на рынке. Конкуренты с отрицательными или невысокими темпами роста могут служить хорошим источником для роста бизнеса. Конкуренты с высокими темпами роста могут рассказать об успешных техниках продаж.

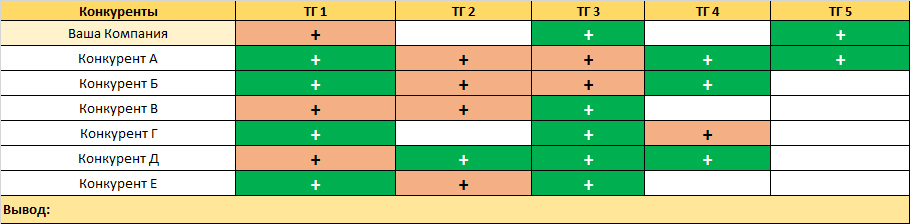

Определите портфель конкурентов и сравните его с портфелем Вашей компании. Обязательно отметьте ключевые направления бизнеса каждого игрока (в таблице ключевые направления бизнеса — розовые ячейки):

Ключевые направления бизнеса — товарные категории, обеспечивающие самую высокую долю продаж и долю прибыли

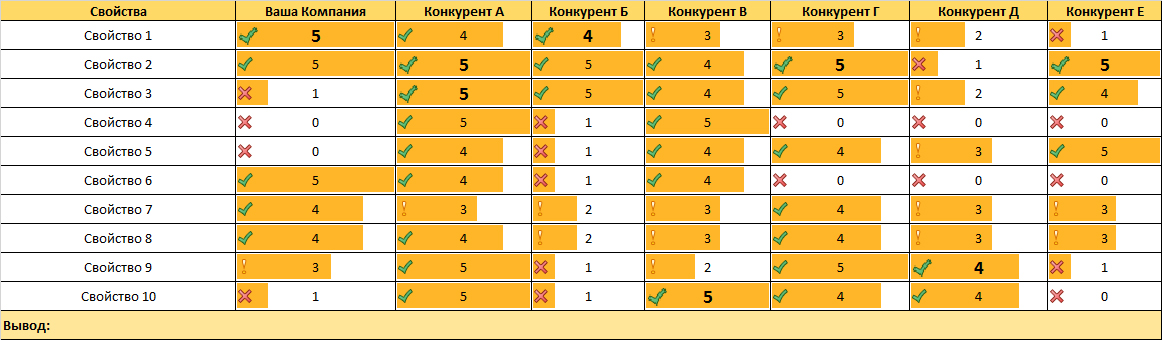

Определите хиты продаж конкурентов по каждой товарной категории и подготовьте сравнительный анализ каждого «хита» конкурента с вашим товаром. Обязательно отметьте ключевые свойства продуктов.

Оценку свойств удобнее проводить по 5-ти бальной шкале, где 0 баллов — отсутствие свойства, а 5 баллов — лучшее предложение на рынке

Наиболее верный способ получения правдивой оценки товаров Вашей компании и конкурентов: опрос потребителей и проведения слепых тестов (без упаковки и возможности идентифицировать товар с производителем) Выраженность свойств удобнее всего представить в виде «многоугольника характеристик товара»:

Распределите всех конкурентов по основным ценовым сегментам: низко-ценовой, средне-ценовой, высоко-ценовой и премиум сегменты.

Выявите крайние ценовые границы конкурентов и основной ценовой диапазон, в котором конкурент ведет свой бизнес: определите самую низкую цену, самую высокую цену и среднюю цену продаж.

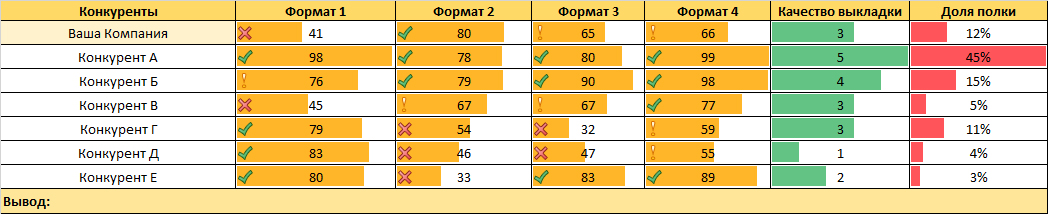

№5 Проведите сравнительный анализ дистрибуции продукта

Сначала выявите ключевые каналы продаж товаров (например: гипермаркеты, супермаркеты, магазину у дома, рынки, аптеки, прямые каналы продаж, интернет). Затем оцените качество выкладки вашего товара и товаров конкурирующих фирм. Потом оцените долю полки продуктов.

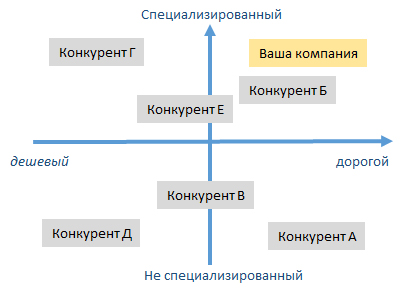

№6 Определите позиционирование всех игроков на рынке

На данном этапе конкурентного анализа важно даже не само позиционирование товара каждого конкурента, а скорее сложившееся восприятие потребителей, а оно основано практически всегда на следующих критериях:

- известный — не известный

- дорогой-дешевый

- качественный — некачественный

- специализированный — обычный

- прямое назначение продукта или ключевая выгода

Такое восприятие проще всего отразить на карте восприятий:

Также соберите информацию об ключевых клеймах (или обещаниях) конкурентов, об известности Вашей компании на рынке и уровне лояльности к ней.

Данная информация потребуется для формирования правильной конкурентной и медиа стратегии. Собирать информацию можно подробно с указанием точных бюджетов, охвата и интенсивности поддержки; или кратко с описанием формата и особенностей размещения рекламного сообщения.

Анализ методов прямого продвижения:

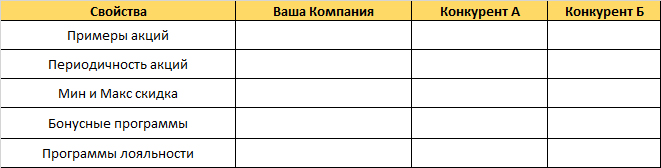

Анализ BTL-программ: позволит составить работающие конкурентоспособные предложения для покупателей

Не забудьте собрать и проанализировать макеты рекламных сообщений, они дадут ответ на вопрос о ключевых клеймах и стратегиях убеждения потребителей.

Описать целевую аудиторию помогут демографические, поведенческие и психографические критерии сегментирования.

Для разработки конкурентных стратегий очень важно понимать технологические возможности конкурентов, их возможности в достижении низкого уровня затрат, доступа к ресурсам, уровень квалификации кадров и финансовые возможности.

Последним этапом конкурентного анализа рынка является составление краткого SWOT анализа по каждому конкуренту. Нет необходимости делать подробный анализ, достаточно указать 1-2 тезиса по каждому пункту SWOT анализа.

Когда SWOT анализ готов, оцените конкурентное преимущество вашей компании и основных конкурентов, в этом вам поможет наша методика анализа конкурентных преимуществ с готовым примером Твитнуть

Обзор методик по оценке уровня конкуренции на рынке

Дата публикации: 16.05.2016

Статья просмотрена: 1701 раз

Сопова Е. В., Щербинина Л. Ю. Обзор методик по оценке уровня конкуренции на рынке // Вопросы экономики и управления. — 2016. — №3.1. — С. 47-49. — URL https://moluch.ru/th/5/archive/31/959/ (дата обращения: 19.12.2018).

В статье обозначено понятие конкуренции, а также значение уровня конкуренции. Указан принцип расчета уровня конкуренции. Представлен обзор следующих методов и методик: оценки уровня конкуренции: метод оценки конкурентоспособности отрасли Р.А. Фатхутдинова, метод оценки силы конкуренции на основе индекса концентрации рынка, метод оценки конкурентных отношений на основе цены, методика оценки уровня интенсивности конкуренции, методика балльного подхода к оценке уровня конкуренции.

Ключевые слова: конкуренция, уровень конкуренции, индекс Херфиндаля-Хиршмана, индекс концентрации, индекс энтропии, коэффициент дисперсии, коэффициент Джини, интенсивность конкуренции.

В свете мировых кризисных событий, резкого увеличения изменчивости внешней среды и недостаточной базы научно-методических разработок проблема изучения конкуренции и ее оценки становится наиболее актуальной.

Оценка уровня конкуренции позволяет скорректировать и оптимизировать конкурентную стратегию для конкретной компании, работающей на рынке. На уровне же государственного управления оценка уровня конкуренции позволяет более грамотно оценить меры государственной поддержки предпринимательства, находить новые пути и подходы к решению данного вопроса, что особенно актуально для российской экономики. Так по оценкам опроса Аналитического центра при Правительстве РФ уровень конкуренции отечественной экономики можно назвать умеренным (53%).Сказанное предопределило выбор цели данного исследования – провести обзор методик по оценке уровня конкуренции.

Существует множество различных определений понятия «конкуренция».В широком смысле под конкуренцией принято понимать соперничество субъектов рыночных отношений за лучшие условия и результаты коммерческой деятельности [4, c. 312]. Также под понятием «конкуренция» следует понимать экономический процесс взаимодействия, взаимосвязи и борьбы между компаниями с целью обеспечения наиболее выгодных возможностей сбыта продукции, удовлетворения широкого спектра потребностей покупателей [3, c. 90].

Ряд экономистов определяют термин «конкуренция» как центр тяжести всей системы рыночного хозяйства, тип взаимоотношений между компаниями по поводу установления цен и объемов производства продуктов на рынке [5, c.48].

Конкуренция представляет собой динамическое явление. Выполняя функцию регулятора объема и темпа производства, она побуждает рынок к внедрению инноваций и совершенствованию технологического процесса.

Ключевое значение конкуренции для оптимального функционирования рыночной экономики было обозначеноеще Адамом Смитом в18 веке в его широко известном и общепринятом подходе «невидимой руки» [3, c. 89].

Под уровнем конкуренции подразумевается процент влияния предприятий одной отрасли на развитие всего бизнеса через стремление к собственному лидерству.

Перейдем к обзору методов оценки конкуренции.

Все методы, которые используются для оценки конкуренции, можно разделить на две группы:

– дифференциальные, используемые в основном при оценке единичного (основного) показателя;

– комплексные (интегральные), позволяющие оценить систему показателей [2].

Определяя тип рыночной структуры предпочтительно использовать прямые и косвенные показатели «рыночной власти». Прямые показатели отражают уровень влияния организации на отрасль. Косвенные показатели позволяют в целом охарактеризовать ситуацию.

На сегодняшний день нет общепринятой методики оценки уровня конкуренции. Также наблюдается сложность в получении достоверной информации и высокой стоимости исследования. Поскольку конкуренция многогранна и стратегически важна, ее невозможно оценить по одному параметру, необходимо рассматривать и анализировать комплекс показателей.

С учетом этих выводов рассмотрим некоторые методики оценки уровня конкуренции:

Методика оценки уровня интенсивности конкуренции [1, c 45-47].

Принцип расчета включает в себя следующие пункты:

1 .Определение основных факторов, таких как: характер распределения рыночных долей между компаниями на рынке, темп роста рынка и рентабельность рынка.

2 .С помощью коэффициента вариации определяется интенсивность конкуренции, под влиянием характера распределения рыночных долей между конкурентами:

ИД = 1 – Б(Д) / Дср ,(2)

где: Б(Д ) /Дср – коэффициент вариации рыночных долей (Дi) компаний-конкурентов;

Б(Д) – среднеквадратическое отклонение Дi;

Дср – среднее арифметическое значение Дi;

n – количество организаций на рынке.

3. Расчет интенсивности конкуренции на основе темпа роста объемов продаж. Значения показателя интенсивности конкуренции распределяются в диапазоне от 70% до 140%:

ИТР = 1 – (Тр – 70) / (140 – 70),(3)

где Тр – годовой темп роста объема продаж на рынке, %.

4. Расчет показателя интенсивности конкуренции, учитывающего уровень рентабельности рынка:

Ир= 1 – П / Ф = 1 – Ор, (4)

где П – совокупная прибыль;

Ор – общий объем продаж.

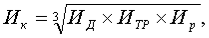

5. Расчет обобщенного показателя интенсивности конкуренции:

(5)

где Ик – обобщенный показатель интенсивности, находящийся в диапазоне 0 ≤ Ик ≤ 1. [1, c 45-47]

К недостаткам данной методики следует отнести:

– сложность сбора фактических данных;

– отсутствие показателей, входящих в расчет уровня конкуренции в росстате

– факторы, используемые в методике, не охватывают весь перечень направлений влияния конкурентной среды на конкуренцию.

Поэтому более подробно рассмотрим методику, включающую экспертную балльную оценку уровня конкуренции [3, c. 90-92].

Сущность данной методики заключается в оценке экспертным методом по 2-балльной шкале (0-2) основных факторов, которые в большей степени влияют на уровень конкуренции. В качестве экспертов могут выступать органы государственной статистики, участники рынка, независимые аналитические компании.

Методика расчета уровня конкуренции содержит следующие этапы:

1. Определение уровня рыночной концентрации, который определяется по следующей системе показателей:

– индекс концентрации используется, чтобы выявить, какую часть рынка занимают крупные организации;

– индекс Херфиндаля – Хиршмана используется, чтобы оценить степень неравномерности распределения долей компаний в отрасли. Если его значение колеблется в пределах от 0 до 1000, то рынок является слабоконцентрированным; в пределах от 1000 до 1800, то рынок является среднеконцентрированным; больше 1800, то рынок высококонцентрированный:

HHI = (S1) 2 + (S2) 2 + … + (Sn) 2 , (6)

где Si – доля продаж i-й компании (i = 1, 2, …, n), %;

– индекс энтропии отражает неравномерность общего объема реализации между организациями в отрасли;

– коэффициент дисперсии рыночных долей показывает отклонение доли каждой компании по отрасли.

– коэффициент Джини характеризует рыночную концентрацию компаний. Данный коэффициент равен нулю, когда на рынке все компании одного размера и 1 – в случае наличия доминирования.

2. Определение уровня рентабельности. Если рентабельность компании на рынке средняя в исследуемой области, присваивается балл 1, если рентабельность отклоняется в меньшую сторону более чем на 10%, присваивается балл 2, если отклонение в большую сторону более чем на 10% – присваивается балл 0.

3. Определение нестратегических барьеров, таких как: экономические и административные ограничения.

4. Определение стратегических барьеров, таких как: стратегия поведения действующих на рынке организаций, наличие среди действующих на рынке организаций вертикально- интегрированных хозяйствующих субъектов.

– рынок является конкурентным, если итоговый балл равен 10;

– уровень конкуренции средний, если итоговый балл находится в интервале от 5 до 9;

– конкуренцию принято называть неразвитой, если балл находится в интервале от 0 до 4 [3, c. 90-92].

Данные методики применяются на практике на многих российских рынках, поскольку позволяют оценить основные наиболее важные факторы, оказывающие влияние на уровень конкуренции.

На сегодняшний день, с учетом сложившейся динамики изменения внешней среды, наиболее целесообразна комплексная оценка уровня конкуренции. Также необходимо учитывать специфику каждого конкретного рынка и в соответствии со спецификой выбирать методику оценки. В свою очередь, немаловажно оценивать степень влияния государства на уровень конкуренции в отрасли.

Оценка уровня конкуренции и его дальнейший анализ позволяет делать суждения о привлекательности отрасли для инвестиций, определить будущие угрозы и возможности, а также прогнозировать развитие данного рынка в целом.

- Азоев Г. Л. Конкуренция: анализ, стратегия и практика /Г. Л. Азоев. М.: Центр экономики и маркетинга, 2013. 208 с.

- Говорова Н. Конкурентоспособность – основной фактор развития современной экономики // Проблемы теории и практики управления. 2006. № 4. С. 25–37.

- Мокроносов А.Г. Конкуренция и конкурентоспособность: учебное пособие / А. Г. Мокроносов, И. Н. Маврина. Екатеринбург: Изд-во Уральского государственного университета, 2014. 194 с.

- Портер М. Конкурентное преимущество: как достичь результата и обеспечить его устойчивость: пер. с англ. М.: Альпина Бизнес Букс, 2005. 715 с.

5 Фатхутдинов Р. А. Стратегический маркетинг: учебник. М.: Дело, 2001. 448 с.